✅ O rendimento do CDB varia com a taxa CDI. Para calcular, multiplique o valor investido pela taxa percentual do CDB e divida por 12 para rendimento mensal.

Os Certificados de Depósito Bancário (CDBs) são uma opção popular de investimento no Brasil, especialmente para quem busca rendimentos fixos e segurança. A rentabilidade de um CDB pode variar dependendo de diversos fatores, como a taxa de juros e o prazo de aplicação. Em média, um CDB pode render entre 70% a 130% do CDI, o que significa que o rendimento pode ser bastante atrativo, especialmente em cenários de altas taxas de juros. Para calcular quanto um CDB pode render por mês, é essencial entender como funciona a taxa de juros e o período de capitalização.

Vamos detalhar o cálculo dos rendimentos de um CDB, considerando os principais fatores que influenciam a rentabilidade. Vamos abordar como funciona a taxa CDI, como aplicar a fórmula de cálculo de juros simples e compostos, e fornecer exemplos práticos para facilitar o entendimento. Além disso, discutiremos as implicações tributárias ao investir em CDB, uma vez que os rendimentos estão sujeitos à tabela regressiva do Imposto de Renda e como isso afeta o lucro total do investidor. Prepare-se para aprender a maximizar seus rendimentos de forma clara e objetiva.

Como Funciona a Rentabilidade do CDB

A rentabilidade dos CDBs pode ser atrelada ao CDI (Certificado de Depósito Interbancário), que é uma taxa de referência para investimentos e empréstimos entre bancos. O rendimento pode ser oferecido como um percentual do CDI ou uma taxa prefixada. A fórmula básica para calcular os rendimentos mensais de um CDB é a seguinte:

- Rendimento Total = Valor Investido x (Taxa de Juros / 100) x (Número de Meses)

Exemplo Prático de Cálculo

Suponha que você invista R$ 10.000,00 em um CDB que oferece uma taxa de 110% do CDI, que está atualmente em 13% ao ano. Primeiro, precisamos calcular o rendimento mensal:

- Taxa Mensal = CDI Anual / 12 = 13% / 12 ≈ 1,0833%

- Rendimento Mensal = R$ 10.000 x (1,0833 / 100) ≈ R$ 108,33

Portanto, seu CDB renderá aproximadamente R$ 108,33 por mês, considerando essa taxa. É importante lembrar que esse valor é antes de impostos.

Impostos sobre o CDB

Os rendimentos obtidos com CDBs estão sujeitos à tabela regressiva do Imposto de Renda, que varia de 22,5% a 15%, dependendo do tempo que o dinheiro fica investido. Por exemplo:

- Até 180 dias: 22,5%

- De 181 a 360 dias: 20%

- De 361 a 720 dias: 17,5%

- Acima de 720 dias: 15%

Esses detalhes são cruciais para que o investidor possa planejar e calcular seus lucros efetivamente. Agora que você conhece os passos para calcular seus rendimentos, vamos explorar mais sobre as vantagens e desvantagens de investir em CDBs.

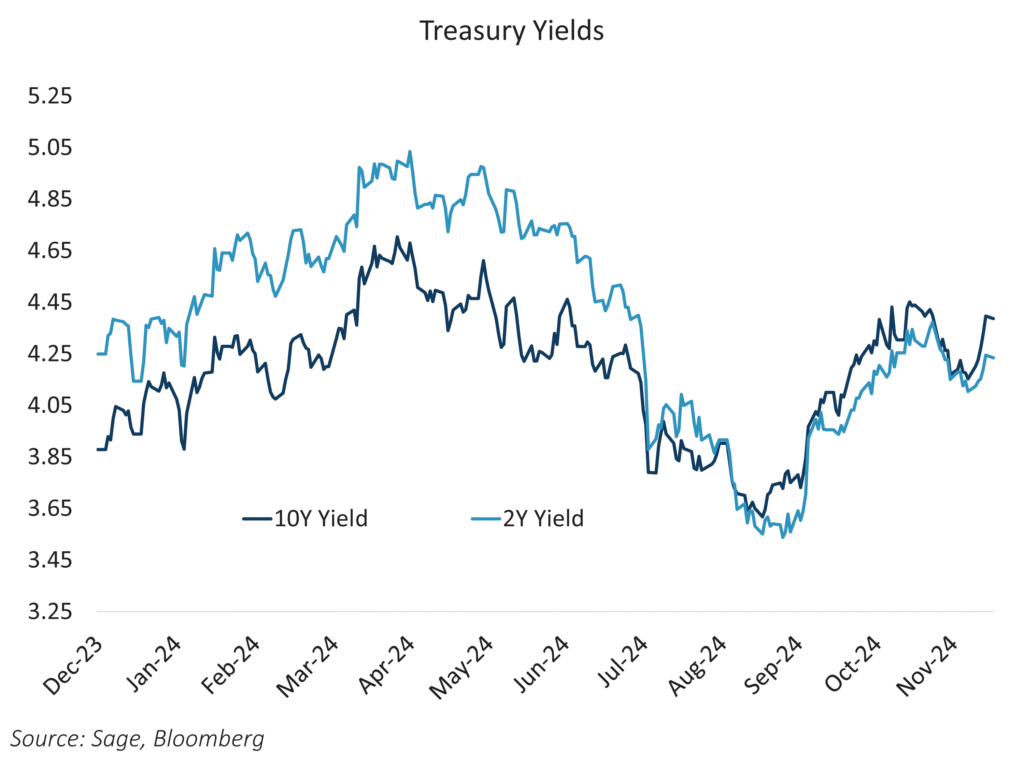

Como o CDI Influencia o Rendimento do CDB ao Longo do Tempo

O Certificado de Depósito Bancário (CDB) é um dos investimentos mais populares entre os brasileiros, e isso não é por acaso. Um dos principais fatores que governam o rendimento desse produto financeiro é a taxa CDI (Certificado de Depósito Interbancário). Mas, como exatamente o CDI influencia o rendimento do CDB ao longo do tempo?

O que é o CDI?

O CDI é uma taxa de referência utilizada por instituições financeiras para empréstimos entre si. Ela serve como um termômetro da economia e é ajustada diariamente. O rendimento de muitos CDBs é atrelado a essa taxa, comumente expressa em porcentagens, como 100% do CDI ou 120% do CDI.

Como o CDI Impacta os Rendimentos?

- Rentabilidade: CDBs que oferecem uma porcentagem do CDI geralmente têm uma rentabilidade que se ajusta automaticamente a variações na taxa. Por exemplo, se um CDB promete 110% do CDI e o CDI sobe, a rentabilidade do seu investimento também aumenta.

- Segurança: Investir em CDBs atrelados ao CDI é uma opção relativamente segura, pois, historicamente, o CDI tende a acompanhar a inflação e proporcionar ganhos reais.

- Comparação com outros investimentos: É importante comparar o rendimento do CDB com outros produtos financeiros, como a poupança ou fundos de investimento. Em muitos casos, o CDB oferece uma rentabilidade superior ao da poupança, especialmente em cenários de alta do CDI.

Exemplo Prático de Cálculo de Rendimento

Vamos considerar um exemplo prático para ilustrar como o CDI influencia o rendimento do CDB ao longo do tempo:

| Parâmetro | Valor |

|---|---|

| Valor Investido | R$ 10.000 |

| Taxa CDI Anual | 13% |

| Percentual do CDI do CDB | 110% do CDI |

| Rendimento Anual | R$ 1.430 |

Com uma taxa CDI de 13%, o rendimento do seu CDB ao final de um ano seria de aproximadamente R$ 1.430, resultando em um total de R$ 11.430. Vale lembrar que esse rendimento é bruto, e o imposto de renda incidirá sobre o lucro.

Considerações Finais

O CDI é um fator determinante no rendimento do CDB e, portanto, é essencial acompanhar suas flutuações para tomar decisões de investimento mais acertadas. Além disso, ao escolher um CDB, verifique a taxa oferecida e compare com outros produtos do mercado para maximizar seus ganhos.

Perguntas Frequentes

O que é um CDB?

Um CDB (Certificado de Depósito Bancário) é um título de renda fixa emitido por bancos, que remunera o investidor com juros ao longo do tempo.

Como calcular o rendimento do CDB?

O rendimento do CDB pode ser calculado através da fórmula: Rendimento = Valor Investido x (Taxa de Juros / 100) x (Tempo em meses).

O que é a taxa de juros do CDB?

A taxa de juros do CDB pode ser prefixada ou pós-fixada, sendo que a primeira define a rentabilidade no momento da aplicação e a segunda varia conforme um índice, como o CDI.

Quais são os riscos de investir em CDB?

Os principais riscos incluem a possibilidade de calote do banco emissor e a variação da taxa de juros do mercado.

O CDB é seguro?

Sim, os CDBs são considerados investimentos seguros, especialmente porque são garantidos pelo Fundo Garantidor de Créditos (FGC) até um certo limite.

Dados e Pontos-Chave sobre CDBs

- Rendimento: Pode ser prefixado ou pós-fixado.

- Liquidez: Geralmente, possui prazos de vencimento variados.

- Imposto de Renda: Incide sobre os rendimentos, com tabela regressiva.

- Garantia: Cobertura pelo FGC até R$ 250.000 por CPF e instituição.

- Aplicação mínima: Pode variar conforme o banco, mas geralmente a partir de R$ 1.000.

- Vantagens: Rentabilidade, segurança e acessibilidade.

- Desvantagens: Baixa liquidez e eventual perda de rendimento em caso de resgate antecipado.

Deixe seus comentários abaixo e não se esqueça de conferir outros artigos do nosso site que podem ser do seu interesse!